Decía Newton que "si tienes una teoría y no sabes explicarla, es que realmente no la entiendes". Precisamente por eso, Terry Smith repite en cada una de sus conferencias anuales que su estrategia de inversión es muy simple y que se resume en estos tres simples puntos:

- Sólo invertir en buenas compañías

- No sobrepagar

- No hacer nada

|

1.1. ¿Qué es una buena compañía?

Según Terry Smith, una buena compañía tiene que tener un alto retorno sobre el capital empleado en efectivo (un alto ROCE): "queremos ver que cuando la compañía presente resultados cada trimestre tenga beneficios o mejor aún flujo de efectivo libre".

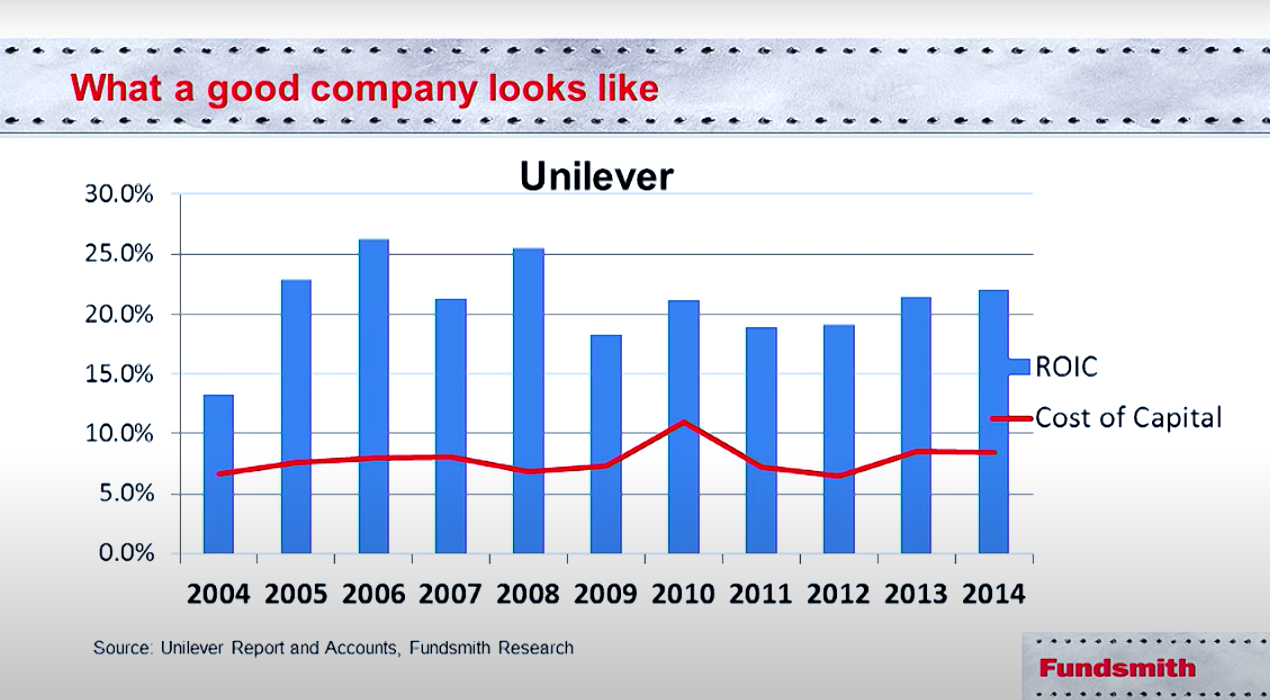

El número resultante de dividir esos beneficios o el flujo de efectivo libre entre el capital empleado que tiene en balance tiene que ser un número alto, el ROCE de la cartera de Terry Smith es superior al 28%. Esto es lo más importante que hay que mirar cuándo analizamos empresas, que una compañía tenga un retorno sobre el capital empleado superior a su coste de capital, pues si es así, su valor aumentará a lo largo del tiempo, y si es menor lo perderá, este es uno de los principios básicos de la inversión financiera según Terry Smith.

El coste de capital: las compañías tienen un coste de capital, para financiarse o mantener su actividad, si este es superior a 10% Terry Smith no la compra porque quiere tener compañías que tengan retornos sobe el capital empleado mucho más altos sobre su coste de capital.

Por ejemplo: es como si pides un préstamo al banco a un interés del 5% y lo inviertes en bolsa y consigues una rentabilidad anualizada del 17%, en ese caso compensa y te harás rico; pero si el coste del capital es alto y el retorno sobre el capital empleado es inferior, perderás dinero constantemente, esto es lo que ocurre con las acciones de malos negocios que bajan constantemente en bolsa, pues destruyen valor de forma sistemática.

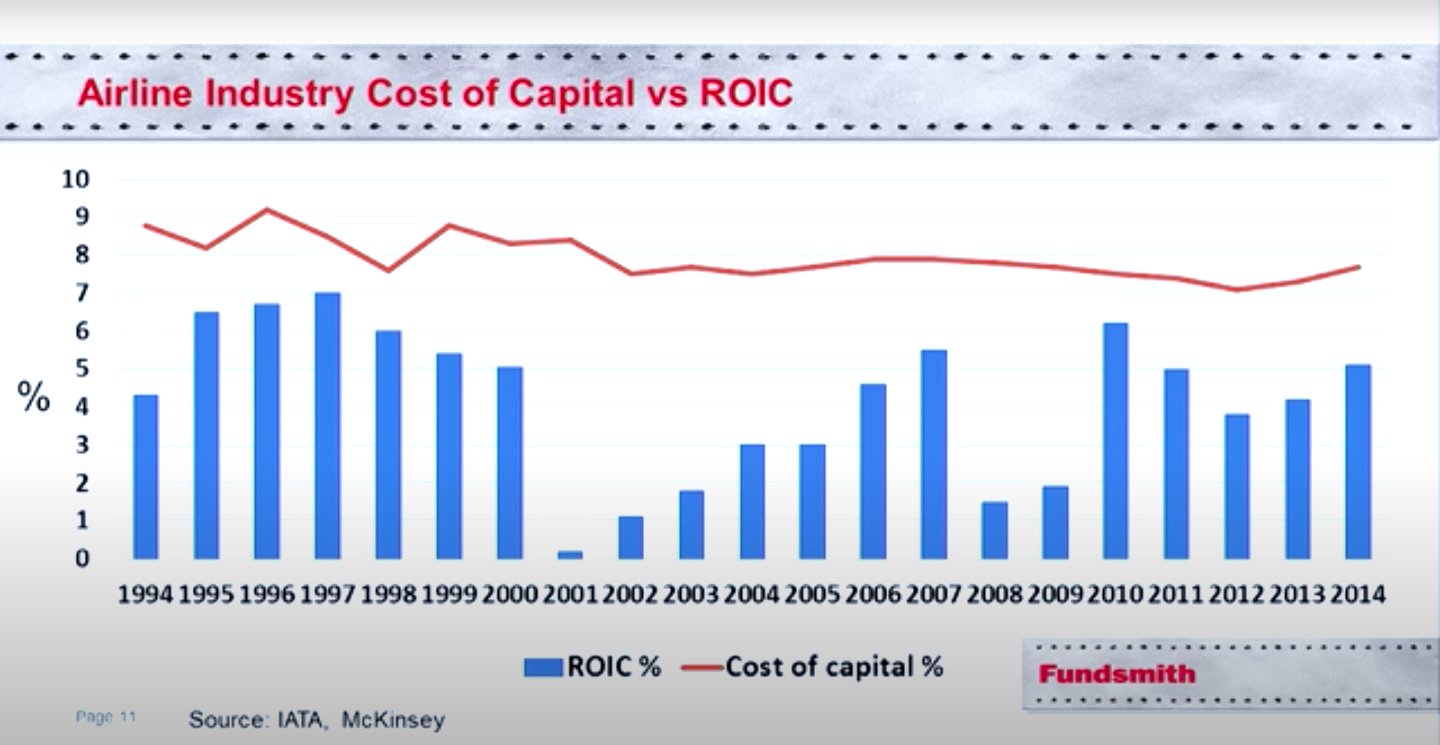

El beneficio por acción debe ser ignorado si el ROCE supera el 28%. Un buen ejemplo de ello es la industria de las aerolíneas, si miramos los datos de IATA, la industria aérea ha tenido un coste de capital medio de 8,5% en los últimos 20 años y en ningún sólo año han tenido un ROIC superior a ese coste de capital, son una máquina de perder dinero (5% compuesto anual), por eso están continuamente quebrando, necesitando ampliaciones de capital y siendo rescatadas por los estados.

En la industria aérea no hay competencia justa, al igual que en otras industrias como la financiera, si tus competidores quiebran y regresan de los muertos como un zombie nunca termina de haber una consolidación en el sector que deje sólo a las mejores empresas.

También hay muchos inversores que piensan que son muy listos y que intentan comprar estas empresas cíclicas en el punto bajo del ciclo y venderlas cuando se hayan recuperado, pero es imposible acertar eso porque dependen de muchos factores (la gestión, los precios del petróleo, etc), según Terry Smith invertir en estas compañías no es tan lucrativo a largo plazo: "estar esperando a que se recupere el ciclo mientras su retorno sobre el capital empleado nunca supere su coste de capital es como esperar con un hielo en la mano mientras se deshace".

|

| Ejemplo ROIC aerolíneas. |

|

| Ejemplo de buena compañía y ROIC vs Cost of capital. |

|

| Tesco ROCE vs crecimiento EPS. |

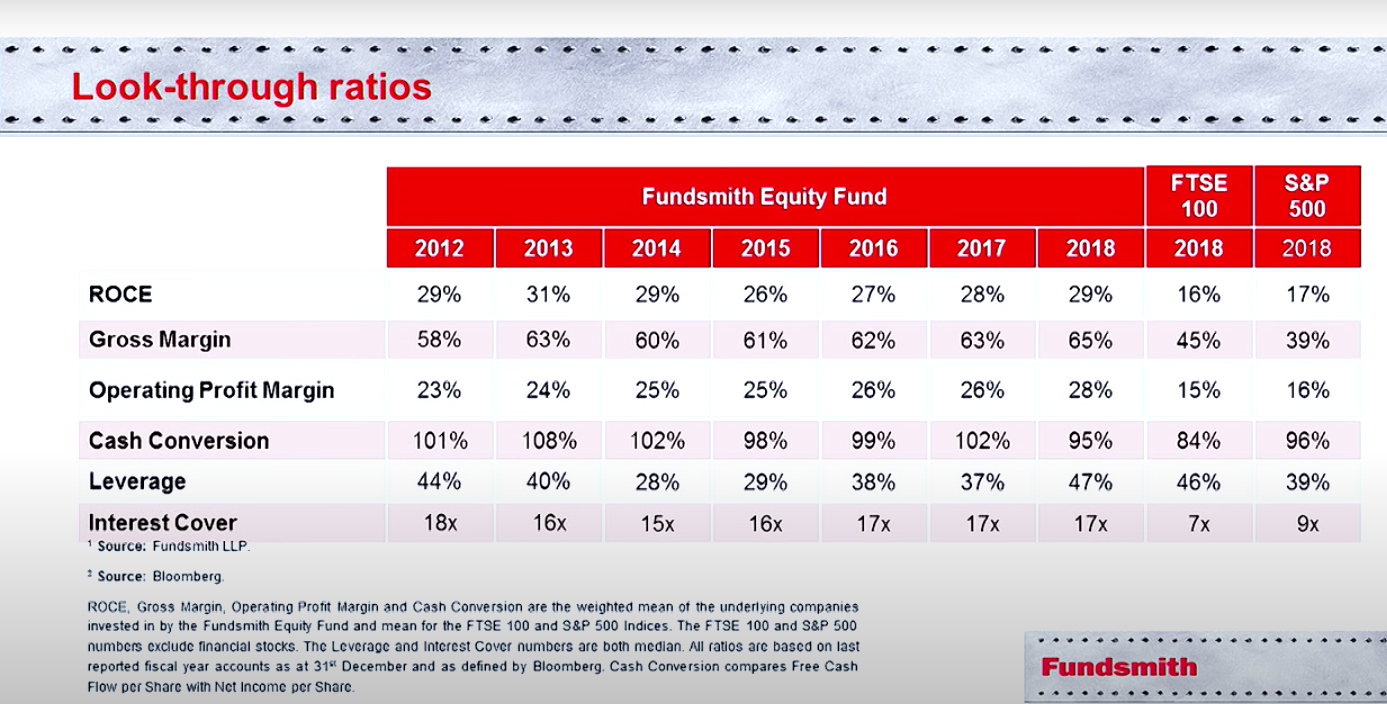

¿Por qué el fondo Fundsmith ha logrado batir a los índices y tener un desempeño espectacular? porque su cartera siempre ha tenido muchos mejores ratios que la media de compañías del mercado. Es decir, comprar buenas compañías funciona para superar al mercado a largo plazo. En este gráfico se puede ver las 6 métricas principales que utiliza Terry Smith para comparar la calidad de su cartera con la media del mercado. Terry Smith también dice que su fondo invierte en compañías que "ya han ganado, que ya son buenas", no invierte por tanto en "aspirantes" a buenas compañías.

En cuanto al ROCE podemos ver que las compañías que tiene Terry Smith en su fondo devuelven a sus accionistas de media un 28% de retorno anual por cada dólar empleado, mientras que las compañías del índice tienen tan solo un ROCE del 16-17% (FTSE 100 - S&P 500). ¿Cómo batir al mercado a largo plazo? teniendo mejores compañías que la media de los índices. Estas compañías también se comportan mejor en bolsa, teniendo en cuenta su linealidad en los movimientos de precio, inferior a un ratio de 1.

1.2. Crecimiento impulsado por la reinversión de sus flujos de efectivo a altas tasas de rendimiento: no sirve de nada tener un alto ROCE si no tienes crecimiento de ingresos, queremos compañías que sean capaces de retener los beneficios y no repartirlo todo en dividendos.

Terry Smith: "Algo que muchas veces digo y le molesta mucho a la gente es decirles que no deberían invertir por dividendo, es un error. Es mejor tener compañías que puedan reinvertir todo el dinero que ganen porque eso es lo que impulsa la generación de valor a lo largo del tiempo".

Estamos hablando de la verdadera composición del interés compuesto y esto sólo puede suceder si las compañías que tenemos en cartera tienen crecimiento de sus ingresos y capacidad para reinvertirlos.

Para ello, hay que fijarse en el crecimiento secular, como es el caso de la evolución del consumo en los países desarrollados, la sofisticación del mundo desarrollado, el envejecimiento de la población, o los espacios en blanco (lugares donde no hay oferta aún, pero sí hay demanda), los sistemas de pagos, la pasta de dientes o el cuidado personal, y tendencias como tener animales de compañía (veterinario), etc. "No nos fijamos por tanto en empresas cíclicas que venden más en el pico del ciclo y que sufren en su recesión, aunque siempre vaya a haber altos y bajos, todas las compañías tienen algo de ciclicidad".

Factores que benefician el crecimiento secular de ingresos según Terry Smith: en el mundo desarrollado la gente tiene una renta personal disponible estable para consumir, la gente en los países desarrollados aspira a ser consumidora como símbolo de su propio estatus existencial. En el mundo desarrollado vemos cómo el consumo de algunos productos no aumenta o desciende, pero su precio aumenta y se repercute a los consumidores con subidas de precios (tabaco, alcohol, tamaño de los productos, etc).

Algunas mega-tendencias en las que invierte Terry Smith:

- Edad: la gente joven gasta más dinero que la población adulta, excepto en los gastos médicos y farmacéuticos.

- Espacios en blanco (mercados potenciales): hay mucha gente que necesita tratamiento para su visión, pero no puede permitírselo económicamente y esa puede ser una fuente de crecimiento a futuro.

- Pagos: Visa, Mastercard y Paypal no compiten entre ellas, compiten contra el ineficaz uso de efectivo.

- Pasta de dientes y cuidado personal: 2/3 de la población mundial no se lava los dientes aún con pasta de dientes y en algún momento tendrán que hacerlo si quieren relacionarse con otras personas.

- Animales de compañía: es un negocio fabuloso porque en el mundo desarrollado se han convertido en miembros de la familia, son sustitutos de los hijos y mucha gente está dispuesta a gastarse cantidades similares en su cuidado y salud (Terry Smith comenta que en Estados Unidos se gastan al año más de 10.000 millones en "diet food" para mascotas y que el gasto en veterinarios es muy alto por "los perros no se quejan y por eso el gasto en diagnóstico es mayor que en una persona").

1.3. Ganar dinero de una gran cantidad de transacciones diarias, pequeñas, repetidas y predecibles: no nos gustan las empresas que tienen beneficios de operaciones de una sola vez, contratos de obra o infraestructuras, películas, etc. Muchas empresas de infraestructuras consiguen buenos contratos pero acaban muriendo por los sobrecostes (pues son muy difíciles de predecir).

Las películas, a menos que sean una franquicia como Piratas del Caribe, Star Wars, James Bond o Harry Potter no tienen ninguna predictibilidad de si van a ser rentables o no, hace muy poco Disney perdió 200 millones en una sola película llamada John Carter ("Y en Disney no son precisamente unos aficionados haciendo películas"). A Terry Smith le gustan los negocios que hacen dinero de operaciones que son predecibles como los pagos, los cosméticos, la comida para mascotas, la pasta de dientes o hechos cotidianos repetitivos tan simples como subir a un ascensor, porque estos negocios hacen dinero todos los días sobre eventos que son predecibles de repetirse sistemáticamente.

1.4. Negocios capaces de proteger sus retornos de capital frente a la competencia: si tienes más de un 28% de rentabilidad sobre tu capital empleado lo normal es que vengan otros actores a quitarte una parte del pastel y lo que nos interesa son los negocios que son capaces de proteger esos retornos frente a la competencia con un "MOAT".

¿Qué es un MOAT? (foso defensivo):

1.5. Negocios resistentes al cambio, especialmente a la innovación tecnológica: vivimos en un mundo muy disruptivo y es difícil hacer dinero en cosas que cambian rápidamente. En 1984 estas eran las compañías tecnológicas más importantes, de todas ellas tan sólo Microsoft ha sobrevivido, las otras 9 empresas ni tan siquiera existen, es muy complicado acertar en la innovación porque esta atrae talento y capital competitivos de forma muy rápida.

|

| El negocio de ascensores. |

|

| Ejemplos de buenas compañías. |

Terry Smith: "La mayor parte de la gente me sigue preguntando si una empresa está barata o no. Saber si la compañía es buena o no es lo más importante, mucho más incluso que si una empresa cotiza barata o no. La primera decisión es saber si vamos a comprar algo bueno, el precio que pagamos viene después".

Vamos con el segundo punto de la filosofía de inversión de Terry Smith👇

2. No sobrepagar (Terry Smith: "Intentamos no sobrepagar o no pagar demasiado por las acciones").

Terry Smith también destaca esta frase de Charlie Munger: "A largo plazo, es difícil que una acción obtenga un rendimiento mucho mejor que el negocio con el que se basa. Si la empresa gana un 6% sobre el capital empleado y lo mantienes durante 40 años no vas a obtener una rentabilidad muy diferente a la del 6% anual, incluso si compras con un importante descuento. En cambio, si una compañía gana el 18% sobre el capital empleado durante 20 o 30 años, incluso aunque pagues un sobreprecio, terminarás con un resultado increíble" .

Sobre este texto de Charlie Munger, Terry Smith comenta que es algo matemático, siempre es así. ¿En qué compañía vas a querer estar invertido durante 40 años? ¿en la que tiene un ROCE del 10% o en la que tiene un 20%? Que una compañía cotice más barato que otra no significa que te vaya a dar un mejor rendimiento compuesto anual a largo plazo.

Según Terry Smith: "aunque tengas un mal market timing el interés compuesto de la reinversión de la empresa en su negocio determinará el precio final de la acción, no si compraste caro o barato".

|

| Ejemplo del CAGR. |

El periodo ideal de tenencia de una acción es "para siempre". Sólo hay que vender una acción en alguno de estos tres supuestos:

- Los fundamentales de la compañía han cambiado (normalmente por competencia o disrupción).

- La valoración es excesiva e injustificable por expectativas.

- Una oportunidad de inversión mejor.

No hace nada no sólo tiene sentido desde el punto de vista de rentabilidad compuesta, sino también de los costes (a menudo se ocultan por la industria de fondos).

|

| 15 fondos de gestión activa más grandes de UK, impacto de costes y rotación en la rentabilidad. |

Vale, muy bonito el artículo, pero ¿de verdad funciona su estrategia?

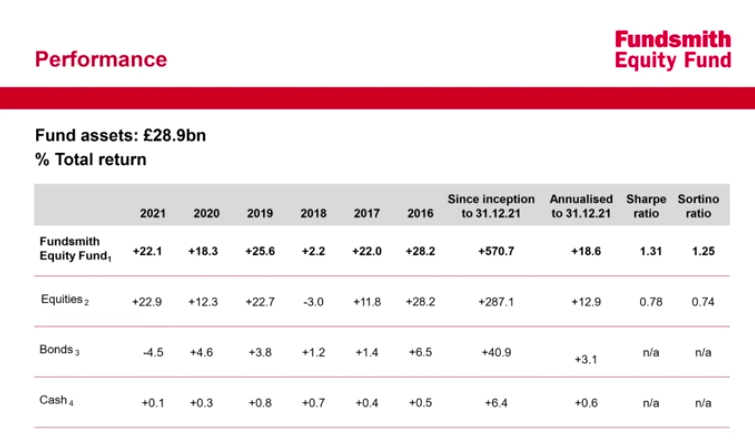

El fondo de Terry Smith, el Fundsmith suele tener una cartera concentrada compuesta entre 20 y 30 acciones de casi nula rotación, con un 1% de comisión. Terry Smith habla muy mal de los gestores que cobran una gestión de éxito por gestionar los fondos y dice que la verdadera alineación de intereses está en la coinversión con el partícipe y no puede haber un desequilibrio en los incentivos.

Lo que no hace Terry Smith:

- Market timing: siempre 100% invertido, no se puede hacer market timing con un fondo. Según Terry Smith: "sólo existen dos tipos de personas, los que saben que no pueden hacer market timing y los que no saben que no saben hacer market timing".

- Coberturas: no cubrimos divisa, ni índices o tasas de interés.

- Hacer trading: buy&hold es mejor siempre a largo plazo.

- Ponerse corto: invertimos en negocios que crean valor año tras año.

- Entrar en pánico cuando los mercados caen o dejarse llevar por las modas

- Evitar invertir en algunos sectores como bancos, seguros, real state, todos los sectores cíclicos, de recursos naturales, utilities, aerolíneas, etc.

|

| Performance. |

Terry Smith, uno de los gestores de fondos con más sentido común y bagaje en rentabilidad dice que sólo hay dos tipos de personas en cuanto al market timing:

— InversorExperto.com (@InversorExperto) February 18, 2022

“Los que no saben hacer market timing y los que no saben que no saben hacer market timing. No hay tercer grupo”. pic.twitter.com/pr7ONUquK0

Terry Smith: “La mayoría de gestores de fondos que conozco tratan de comprar buenos negocios, algunos lo hacen, pero han tenido una rentabilidad pobre porque pagaron demasiado. No importa lo buena que sea la empresa, si tu estrategia es Buy & Hold no puedes sobrepagar”. pic.twitter.com/SaybCSlHOp

— InversorExperto.com (@InversorExperto) March 6, 2022

T.Smith: “Un año no es el plazo temporal adecuado para medir los resultados de una inversión, un año es el tiempo que tarda la tierra en girar alrededor del sol, no tiene nada que ver con el ciclo empresarial de un negocio. Hay años buenos y malos en los mercados y la economía”. pic.twitter.com/Kf7UP4e08B

— InversorExperto.com (@InversorExperto) March 7, 2022

0 Comentarios